پس از تماشای فیلم “گرگ وال استریت”، تصمیم گرفته اید که یک معامله گر شوید! تمام مراحل را طی کرده اید، در یک صرافی ارز دیجیتال (مانند توبیت) ثبت نام کرده اید، اما در مورد اینکه از اینجا به کجا بروید سردرگم هستید؟ ما شما را راهنمایی میکنیم! با ثبت نام از طریق این لینک ۱۵۰ دلار بونوس دریافت کنید.

در این مقاله، ما به بررسی دستورات در معامله خواهیم پرداخت: یعنی دستورالعملهایی که به یک صرافی برای خرید و فروش دارایی ها ارسال می کنید. همان طور که به زودی خواهید دید، دو نوع اصلی وجود دارد: دستورات محدود و دستورات بازار. با این حال، این ها صرفاً ویژگی هایی هستند که برای توصیف دستورات استفاده میشوند.

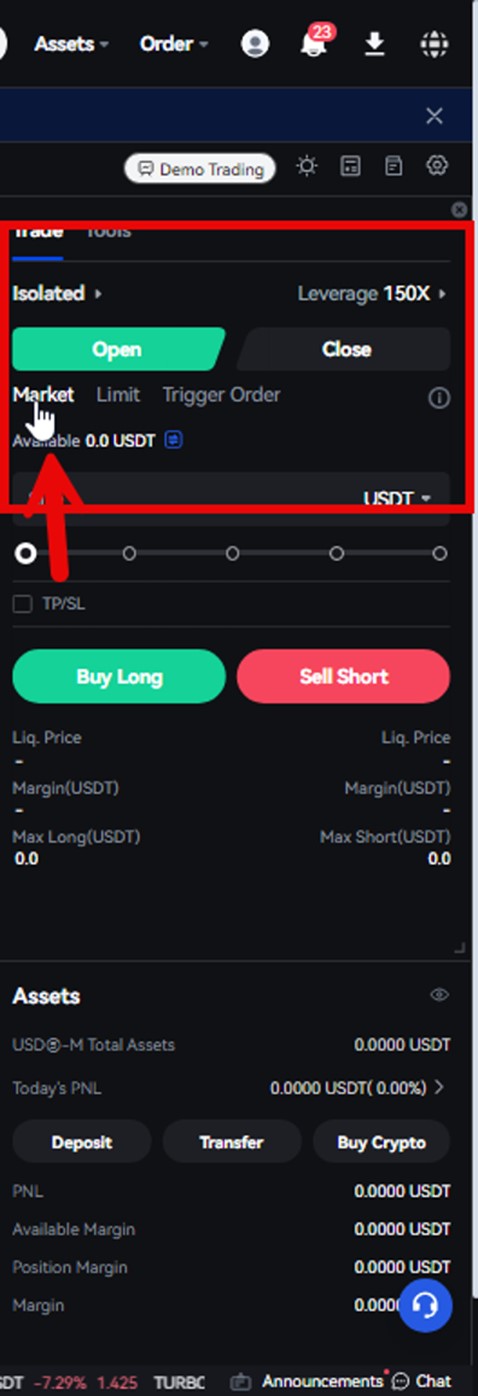

تعریف دستور بازار (مارکت اردر) (Market Order)

دستور بازار یک دستورالعمل برای خرید یا فروش فوری یک ارز دیجیتال با بهترین قیمت فعلی موجود است. این سریعترین راه برای ورود یا خروج از یک موقعیت است.

نحوه عملکرد دستور بازار

هنگامی که یک دستور بازار را قرار میدهید، کارگزار شما این دستور را با اولین قیمت در دسترس اجرا خواهد کرد، زمانی که دستور به بازار میرسد. این بدان معنی است که شما کنترلی بر قیمت دقیقی که پرداخت یا دریافت خواهید کرد، ندارید.

به عنوان مثال، اگر یک دستور بازار برای خرید ۱۰۰ سهم از یک سهام قرار دهید، کارگزار شما سهام را با پایین ترین قیمت پیشنهادی در دسترس در آن لحظه خریداری خواهد کرد. برعکس، اگر یک دستور بازار برای فروش ۱۰۰ سهم قرار دهید، کارگزار شما سهام را با بالاترین قیمت پیشنهادی در دسترس خواهد فروخت.

چه زمانی از دستور بازار استفاده کنیم؟

دستورهای بازار معمولاً در شرایط زیر استفاده میشوند:

- معاملات حساس به زمان: اگر نیاز دارید به سرعت یک اوراق بهادار خریداری یا فروش کنید، دستور بازار بهترین گزینه است.

- روندهای بازار: اگر نسبت به جهت کلی بازار اطمینان دارید، دستور بازار میتواند به شما کمک کند از حرکات قیمت بهره مند شوید.

مهم است به خاطر داشته باشید:

- سرعت در مقابل کنترل قیمت: دستورات بازار سرعت را ارائه میدهند اما فاقد کنترل قیمت هستند.

- انحراف قیمت در دورههای نوسان بالا: در دوره های نوسان بالا، دستورات بازار میتوانند منجر به انحراف قیمت قابل توجهی شوند، به این معنی که ممکن است برای یک دستور خرید بیشتر از قیمت فعلی بازار پرداخت کنید یا برای یک دستور فروش کمتر از قیمت فعلی بازار دریافت کنید.

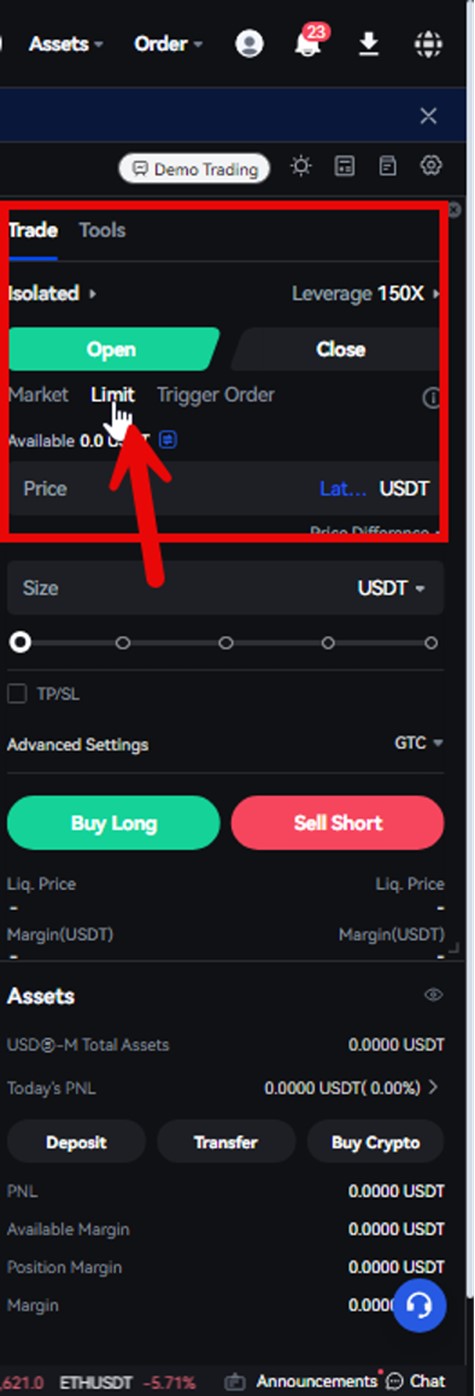

تعریف دستور محدود (لیمیت اردر) (Limit Order)

دستور محدود نوعی دستور سرمایهگذاری است که به یک کارگزار دستور میدهد یک اوراق بهادار را با یک قیمت مشخص یا بهتر خرید یا فروش کند. برخلاف دستور بازار که بلافاصله با قیمت فعلی بازار اجرا می شود، دستور محدود به شما کنترل بیشتری بر قیمتی که خرید یا فروش میکنید میدهد.

دستور محدود(لیمیت اردر) چیست؟

دستور محدود یک درخواست برای خرید یا فروش یک اوراق بهادار با یک قیمت از پیش تعیین شده یا بهتر است. این دستور دو نوع اصلی دارد:

- دستور خرید محدود: این دستور به کارگزار دستور میدهد یک اوراق بهادار را با یک قیمت مشخص یا پایین تر خریداری کند.

- دستور فروش محدود: این دستور به کارگزار دستور می دهد یک اوراق بهادار را با یک قیمت مشخص یا بالاتر بفروشد.

نحوه عملکرد دستور محدود

یک دستور محدود تا زمانی که اجرا یا لغو شود، فعال باقی می ماند. اگر قیمت مشخص شده به دست آمد، دستور اجرا می شود. با این حال، هیچ تضمینی وجود ندارد که دستور اجرا شود، به خصوص اگر بازار به سرعت حرکت کند یا حجم کافی در قیمت محدود وجود نداشته باشد.

به عنوان مثال، اگر یک دستور خرید محدود برای یک سهام به قیمت ۵۰ دلار قرار دهید، این دستور فقط در صورتی اجرا میشود که قیمت سهام به ۵۰ دلار یا پایین تر کاهش یابد. برعکس، یک دستور فروش محدود به قیمت ۶۰ دلار فقط در صورتی اجرا میشود که قیمت سهام به ۶۰ دلار یا بالاتر افزایش یابد.

چه زمانی از دستور محدود استفاده کنیم؟

دستورهای محدود در موارد زیر به ویژه مفید هستند:

- حساسیت به قیمت: اگر برای خرید یا فروش یک اوراق بهادار قیمت خاصی در نظر دارید، دستور محدود میتواند به شما کمک کند از پرداخت بیش از قیمت مورد نظر خود یا فروش با قیمتی کمتر از قیمت مورد نظر خود جلوگیری کنید.

- نوسان بازار: در دورههای نوسان بالای بازار، دستورات محدود میتوانند به شما کمک کنند در برابر نوسانات ناگهانی قیمت محافظت کنید.

- سرمایه گذاری بلندمدت: اگر برای بلندمدت سرمایه گذاری میکنید و یک هدف قیمت مشخص دارید، دستور محدود میتواند یک ابزار مفید برای اجرای استراتژی شما باشد.

مهم است توجه داشته باشید که در حالی که دستورات محدود کنترل بیشتری بر قیمت ارائه میدهند، همچنین خطر عدم اجرای دستور شما را افزایش می دهند. بنابراین، هنگام استفاده از دستورات محدود، ضروری است اهداف سرمایهگذاری و شرایط بازار خود را با دقت در نظر بگیرید

تفاوت های بین دستورات بازار و دستورات محدود

در ادامه به بررسی تفاوت های مارکت اردر و لیمیت اردر میپردازیم.

سرعت اجرا

- دستور بازار: تقریباً به طور آنی اجرا میشوند، زیرا با سفارشات خرید یا فروش موجود در دفتر سفارش مطابقت دارند. این باعث میشود آنها برای معاملهگرانی که سرعت را بر دقت قیمت اولویت میدهند، ایدهآل باشند.

- دستور محدود: ممکن است زمان بیشتری برای اجرا نیاز داشته باشند یا اصلاً اجرا نشوند اگر قیمت بازار هرگز به قیمت محدود مشخص شده نرسد. این باعث میشود آنها برای معامله گرانی که قیمت را بر سرعت اولویت میدهند، مناسبتر باشند.

اطمینان قیمت

- دستور بازار: با دستور بازار، شما اطمینان دارید که سفارش شما به سرعت اجرا خواهد شد، اما ممکن است دقیقاً قیمتی را که انتظار داشتید دریافت نکنید. قیمت نهایی میتواند بالاتر یا پایینتر باشد، بسته به نوسانات بازار و نقدینگی.

- دستور محدود: اطمینان قیمت را فراهم میکنند زیرا آنها فقط با قیمت مشخص شده یا بهتر شما اجرا میشوند. با این حال، هیچ تضمینی وجود ندارد که اگر بازار به قیمت محدود شما نرسد، دستور اجرا شود.

موارد استفاده در معامله

دستور بازار

- اجرای فوری: زمانی که نیاز دارید به دلیل حرکات ناگهانی بازار، به سرعت وارد یا خارج از یک موقعیت شوید.

- بازارهای با نقدینگی بالا: بهترین استفاده در بازارهای با نقدینگی بالا که تفاوت بین قیمت خرید و فروش (گستره) حداقل است.

دستور محدود

- ورود/خروج استراتژیک: زمانی که میخواهید با قیمت پایینتر خرید یا با قیمت بالاتر بفروشید و حاضر هستید منتظر بمانید تا بازار شرایط شما را برآورده کند.

- مدیریت ریسک: برای تنظیم معاملاتی که با استراتژی مدیریت ریسک شما همسو هستند، مانند تنظیم یک دستور فروش محدود بالاتر از قیمت خرید خود برای قفل کردن سود، مفید است.

هزینه ها و کارمزدها

- دستور بازار: گاهی اوقات میتواند به دلیل لغزش، به ویژه در بازارهای با نقدینگی پایین، منجر به هزینه های معاملاتی بالاتر شود. لغزش زمانی رخ میدهد که قیمت اجرای نهایی با قیمت مورد انتظار متفاوت باشد.

- دستور محدود: معمولاً هزینههای کمتری را متحمل میشوند زیرا اغلب نقدینگی را به بازار اضافه میکنند و برخی از صرافی ها هزینه های کمتری را برای دستورات محدود ارائه میدهند. با این حال، اگر سفارش شما اجرا نشود، ممکن است فرصت های معاملاتی بالقوه را از دست بدهید.

تأثیر بر بازار

- دستور بازار: از آنجایی که دستورات بازار بلافاصله اجرا میشوند، میتوانند بر قیمت بازار تأثیر بگذارند، به خصوص اگر اندازه سفارش نسبت به نقدینگی موجود بزرگ باشد. این میتواند باعث نوسانات کوتاه مدت قیمت شود.

- دستور محدود: دستورات محدود تأثیر فوری بر قیمتهای بازار ندارند زیرا فقط زمانی اجرا میشوند که بازار به قیمت مشخص شده برسد. این باعث میشود آنها کمتر احتمال دارد باعث حرکات ناگهانی بازار شوند.

انعطافپذیری

- دستور بازار: دستورات بازار ساده هستند و هیچ شرط خاصی ندارند، که آنها را ساده در استفاده میکند اما از نظر کنترل قیمت اجرایی کمتر انعطافپذیر هستند.

- دستور محدود: دستورات محدود انعطاف پذیری بیشتری را با شرایط مختلف مانند “پر یا لغو” (بلافاصله اجرا یا لغو) و “خوب تا لغو” (تا لغو فعال باقی بماند) ارائه میدهند، که به معامله گران اجازه میدهد استراتژی های خود را سفارشی کنند.

آیا دستور بازار بهتر از دستور محدود است؟

استفاده از دستور بازار در ساعات مختلف، نسبت به سفارش محدود، مفیدتر و کارآمدتر است. برای سرمایه گذارانی که تمایل به نگهداری بلندمدت دارند و به تغییرات کوچک در قیمت توجه نمیکنند، دستور بازار گاهی اوقات گزینهی ساده و ارزانتری است. اگر بازار پر از نوسانات باشد و قیمت ها به سرعت تغییر کنند، حالت سفارش بازار بهتر است. در این حالت، سفارش شما به سرعت اجرا میشود و شما مطمئن هستید که بهترین قیمت ممکن را برای خرید یا فروش دارید. همچنین، حالت دستور بازار برای معاملات بزرگ و حجیم مناسب است. در این حالت، سفارش شما با سرعت بالا اجرا میشود و شما میتوانید بهترین قیمت را برای خرید یا فروش به دست آورید. در نهایت، برای افرادی که در بازار با تجربه کمی هستند، حالت سفارش بازار مناسب تر است. در این حالت، نیازی به تحلیل قیمتها و نمودارهای پیچیده نیست و شما میتوانید به راحتی با معاملات خود ادامه دهید.

دستور توقف چیست؟

یک درخواست خاص برای خرید یا فروش امنیت وجود دارد که تنها در صورت رسیدن قیمت بازار به مقداری مشخص اجرا می شود. این درخواست ترکیبی از درخواست بازار و درخواست محدود است، زیرا تنها زمانی اجرا می شود که بازار به قیمت خاصی برسد. استفاده از سفارش نوع Limit در فرآیند خرید و فروش اوراق بهادار، بسیار کارآمد است زیرا افراد میتوانند در یک بازه زمانی خاص، به دنبال بهترین فرصت برای خرید یا فروش باشند. با این حال، باید به این نکته توجه داشت که قیمت تعیین شده برای امنیت، بهترین قیمت ممکن نیست. به عنوان مثال، اگر بازار به قیمت مورد نظر ما نرسیده باشه طبیعی هست که شما معامله ای نخواهید داشت. بنابراین، قبل از استفاده از این نوع سفارش، باید تحلیل دقیقی از بازار و شرایط فعلی آن انجام داده شود تا از بهترین فرصت استفاده شود. همچنین، باید توجه داشت که با استفاده از این نوع سفارش، شما در برابر تغییرات ناگهانی در بازار محافظت نمیشوید، بنابراین باید به دقت پیش بینیهای خود را انجام دهید و در صورت نیاز، اقدامات لازم را برای محافظت از سرمایه خود بگیرید.

سخن پایانی

امیدواریم که این مقاله به شما در درک تفاوت های بین دستورات بازار و دستورات محدود کمک کرده باشد، زیرا این موضوع برای معاملهی مؤثر ارزهای دیجیتال بسیار مهم است. دستورات بازار سرعت و اطمینان اجرا را اولویت میدهند، که آنها را برای معاملات سریع در بازارهای نوسانی ایدهآل میسازد. دستورات محدود، اگرچه کندتر هستند، دقت قیمت و هزینه های پایینتر را ارائه میدهند، که آنها را برای معامله ی استراتژیک و مدیریت ریسک مناسب میسازد. با انتخاب نوع دستور مناسب بر اساس اهداف معاملاتی و شرایط بازار خود، میتوانید استراتژی معاملاتی خود را بهینه کرده و تجربه کلی معامله خود را بهبود بخشید.

شما میتوانید معاملات خود را در صرافی توبیت با کارمزد کمتر و سرعت بیشتر انجام دهید.

نظرتان را دربارهی مقاله «منظور از مارکت و لیمیت اردر در صرافی های خارجی چیست؟» با ما درمیان بگذارید.

source